Cisne verde – a próxima crise financeira e estratégia de carbon credit como forma de evitar o impacto nas empresas

“Cisne Negro”. Não sem razão, a menção da expressão causa calafrios nos mercados mundiais.

O conceito é famoso, principalmente no mercado financeiro, tendo sido desenvolvido por Nassim Nicholas Taleb, tratando-se de um acontecimento fora da curva, não linear e que afeta de forma impactante ou até mesmo catastrófica a economia. O Cisne Negro possui como características:

- São inesperados e raros;

- Seus impactos são amplos e extremos;

- Eles só podem ser explicados após o acontecimento dos fatos.

Olhando para as últimas duas décadas, sem maiores dificuldades conseguimos identificar eventos que foram Cisnes Negros, como por exemplo, a bolha da internet no início dos anos 2000 ou a crise imobiliária americana no final de 2008, quando mercados inteiros foram arrasados.

Certo. Mas e o que seria o “Cisne Verde”?

Obviamente, a expressão decorre do conceito de Cisne Negro, com características semelhantes, tendo sido cunhada no estudo publicado pelo BIS (Bank for International Settlements) – The Green Swan (“O Cisne Verde”) – e desenvolvido pelos autores Patrick Bolton, Morgan Despres, Luiz Pereira da Silva, Frédéric Samama e Romain Svartzma.

Em brilhante artigo recente, Dr. Felipe Martins, Head da área Tributária Contenciosa do LG&P, discorreu sobre a conceituação e os impactos do Cisne Verde nas empresas sob a ótica do Direito Tributário, bem como do parceiro jurídico passar a ser um investimento viabilizador e não mais um custo.

Contudo, os efeitos deste fenômeno alcançam outras frentes do direito (tal qual o Direito Societário, tema deste artigo).

O Cisne Verde, portanto, refere-se a fenômenos climáticos, podendo ser definido como catástrofes ambientais extremas que impactam todo um ecossistema e, consequentemente, a economia global como um todo.

Assim, a ocorrência de um desastre ambiental classificado como Cisne Verde impõe um efeito cascata por conta dos prejuízos que traz consigo, tais como a destruição física de fábricas e centros de logística, a interrupção na produção industrial, o fechamento das estradas e portos, a paralisação das importações e exportações, a escassez de produtos básicos e o aumentos dos preços. Em suma, são afetados pessoas, empresas e instituições financeiras indiscriminadamente.

Nas palavras de Luiz Pereira da Silva, um dos autores do livro, “Se houver um efeito cascata na economia, outros setores também sofrerão perdas. Tudo isso pode acabar em uma crise financeira”.

Nesse contexto, os autores de The Green Swan ainda identificam “5 grandes riscos” associados a ocorrência de um Cisne Verde e que podem contribuir para um severa crise financeira:

- Risco do crédito: devedores param de honrar seus compromissos pois não conseguem produzir ou entregar seus produtos ou serviços. Soma-se ainda a depreciação dos ativos utilizados como garantia para os empréstimos, o que contribui para o aumento dos riscos de crédito;

- Risco dos mercados: se houver uma mudança na percepção dos investidores quanto ao mercado, poderá haver vendas rápidas de ativos (liquidações por preços baixos), o que pode desencadear um colapso financeiro em larga escala;

- Risco operacional: um evento climático extremo pode fazer com que escritórios, redes de computadores ou data centers tenham problemas em funcionar, gerando caos na transmissão de dados mundial;

- Risco de liquidez: bancos e instituições financeiras não bancárias que, por conta do evento climático, não conseguem se refinanciar no curto prazo. O resultado seria uma crise ainda maior.

- Risco de cobertura: no setor de seguros, a quantidade de sinistros e prêmios pagos aumentaria exponencialmente, colocando as empresas do ramo em xeque, tornando real a “quebra” deste mercado, o que levaria a desproteção patrimonial de empresas.

Antevendo o fenômeno do cisne verde – como enfrentá-lo

Se o fenômeno do Cisne Verde foi identificado conceituado em estudo pelos autores do livro que definiu o conceito, a má notícia é que ainda não há resposta para esta pergunta.

Segundo os mesmos explicam, “os modelos de previsão do passado não foram projetados para incluir as mudanças climáticas”.

Então, o que fazer? A resposta está no binômio planejamento + ações de prevenção.

Ora, se está claro que o fenômeno do Cisne Verde pode afetar o panorama das empresas e leva-las a serem engolfadas por severa crise econômica, planejar como e o quanto alocar em investimentos de sustentabilidade ambiental passa a ser fundamental.

O planejamento e a implementação de políticas e rotinas que gerem menos impacto ao meio ambiente e, por consequente, previnam ou ao menos diminuam o risco de uma catástrofe climática são fatores determinantes para a tomada de decisão das empresas e para que investidores escolham onde alocar seu capital.

O custo dos investimentos em sustentabilidade ambiental versus a maximização de receitas

Vendo o lado pragmático das empresas, em qualquer negócio corta-se os gastos e reduz-se os custos para que as receitas sejam otimizadas. Perfeito. Dessa forma, num primeiro momento soa contraditório investir em sustentabilidade para prevenir um fenômeno que não se sabe quando ocorrerá ou quais serão seus reais impactos.

Porém, levando em consideração todo o potencial lesivo que advém do evento Cisne Verde já discorrido neste artigo, é inadmissível que os gestores desprezem a necessidade de investimentos substanciais em gestão ambiental.

Dessa forma, para as empresas, sem a menor sombra de dúvidas, “gerar caixa” extra é o meio de se driblar o pragmatismo e “criar” o budget para a implementação de planejamento e rotinas de sustentabilidade ambiental.

Vejamos adiante como a implementação de um projeto de Carbon Credit pode trazer todos estes benefícios buscados.

Carbon credit – estratégia para geração de caixa extra e maximização de receitas

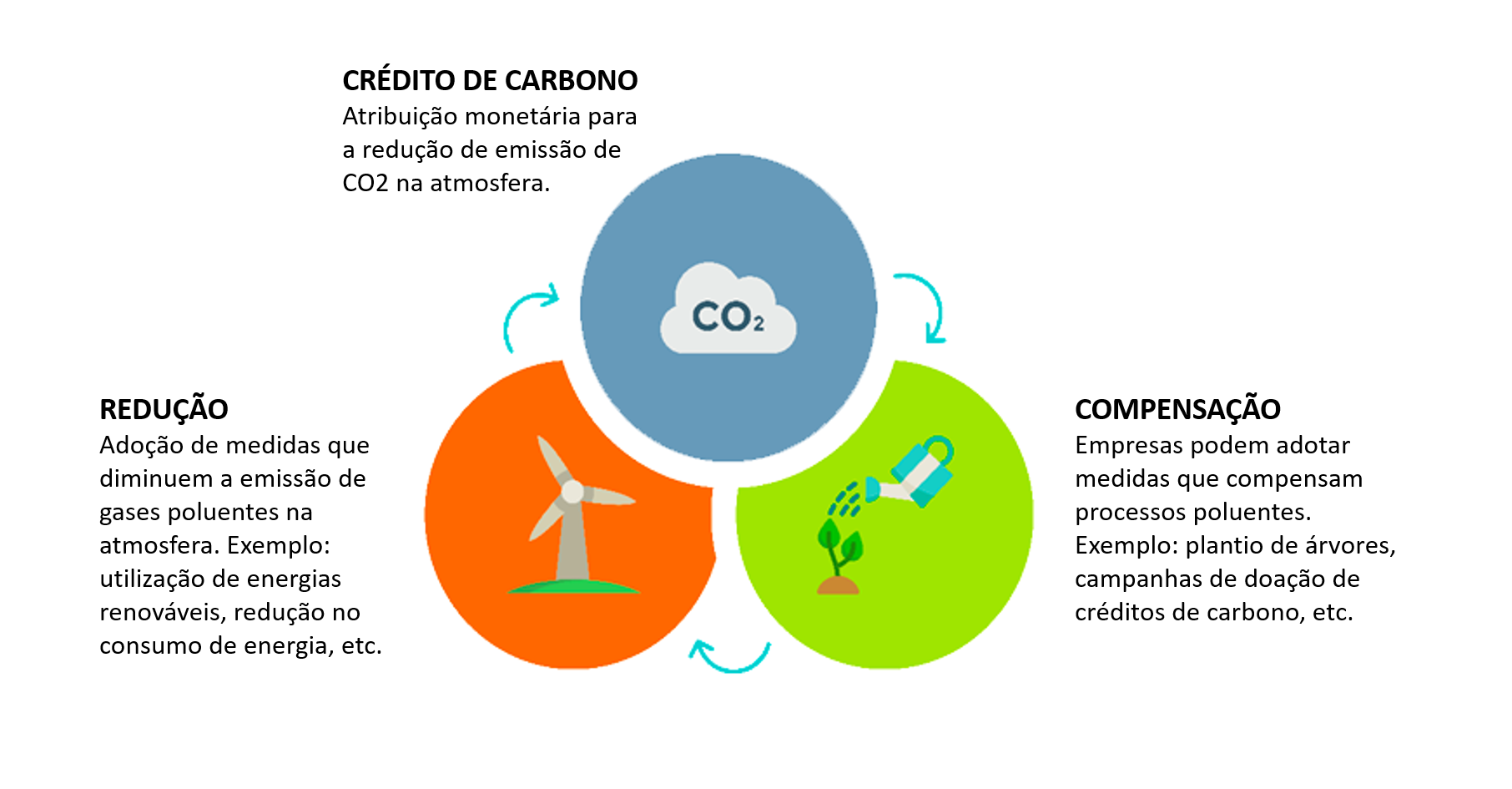

O Carbon Credit é um conceito surgido a partir do Protocolo de Kyoto, em 1997, objetivando a diminuição dos gases de efeito estufa, os quais, por sua vez, provocam inúmeros problemas ambientais associados às mudanças climáticas (fato gerador do Cisne Verde, lembram!?).

Sua unidade de medida equivale a 01 (uma) tonelada não emitida, ou seja: a cada 01 (uma) tonelada não emitida de CO2, gera-se 01 (um) crédito de carbono.

O “mercado de créditos de carbono” nada mais é do que um mecanismo de flexibilização para socorrer empresas e países nas suas metas de redução da emissão de gases poluentes.

Com efeito, o “mercado de créditos de carbono” consiste em verdadeira ferramenta de diminuição do impacto ambiental relacionado à emissão de gases poluentes e, conjuntamente, se corretamente utilizado, também importa em estratégia jurídica altamente eficaz para geração de caixa extra às empresas, possibilitando a alocação dos recurso gerados pela negociação de Carbon Credits em investimentos de rotinas de gestão ambiental e políticas de sustentabilidade de longo prazo.

Assim, quando um país ou empresa consegue reduzir a emissão dessa tonelada, recebe uma certificação emitida pelo Mecanismo de Desenvolvimento Limpo (MDL).

Melhor explicando, a empresa que implementa um projeto de Carbon Credits, comprovando que reduziu em ao menos uma tonelada sua emissão, recebe os créditos de carbono que estarão disponíveis para serem comercializados com outras empresas e países que não alcançaram suas metas de redução.

A geração do crédito de carbono, segundo a empresa Sustainanble Carbon, é realizada na medida que os países implementam projetos e ações que visam ao desenvolvimento sustentável, evitando o aumento do efeito estufa e, por consequência, as alterações climáticas.

Exemplos desses projetos são práticas de que imponham a redução dos níveis de desmatamento, a compra de matéria prima somente advinda de produtores que possuem o selo de reflorestamento e o uso de fontes de energia alternativas.

Como funciona o mercado de créditos de carbono

O mercado de Carbon Credits movimenta bilhões por ano. Os “títulos verdes” (modelo de títulos de investimento nos quais os recursos são usados exclusivamente para financiar projetos verdes, sendo os créditos de carbono sua principal matriz) registraram em 2017 um saldo de US$ 895 bilhões, crescimento de US$ 201 bilhões em relação ao ano anterior. Deste total, 61% foi para comercialização de baixo carbono e 19% para energia limpa (Fonte: https://bluevisionbraskem.com/inteligencia/economia-florestal-como-funcionam-os-creditos-de-carbono/)

O mercado de créditos de carbono funciona através de dois modelos: o regulado e o voluntário.

O mercado regulado depende de um conjunto de leis e normas estabelecidas por um Estado ou por um acordo entre Estados – caso do Protocolo de Kyoto. Os países possuem metas determinadas de emissões e gerenciam seu impacto ambiental para não descumpri-las, comercializando internamente ou internacionalmente os créditos por meio de documentos denominados CERs (Reduções Certificadas de Emissões), no sistema MDL (Mecanismo de Desenvolvimento Livre, mencionado anteriormente).

Já o mercado voluntário comercializa os créditos de carbono sem um sistema regulador centralizado, mas baseado em certificações internacionais confiáveis. Neste modelo, o principal mecanismo de crédito é o REDD (Redução de Emissões provenientes de Desmatamento e Degradação florestal). Dessa forma, as empresas tem um limite de emissões de gases de efeito estufa. Caso este limite seja ultrapassado, são aplicadas multas. Para evitar essa taxação, as empresas têm permissão para comprar compensações no mercado. Duas das principais corretoras do mercado voluntário são o Chicago Climate Exchange e o European Climate Exchange.

Caio Gallego, coordenador de projetos REDD da empresa de consultoria florestal Biofílica relata que “as compensações podem ser compradas em MDL ou REDD, que, hoje, é um tipo de crédito com mais valor. Quando a empresa vai ao mercado comprar créditos, avalia seus cobenefícios, ou seja, se são créditos de mais ou menos qualidade. A empresa pode, assim, fazer publicidade com suas ações ambientais”.

Concluindo, seja qual for o mercado utilizado, os créditos gerados são aplicados em rotinas de sustentabilidade e, em troca, as empresas podem se posicionar como ambientalmente corretas.

O parceiro jurídico como viabilizador

Agora, o que o parceiro jurídico pode representar nesta equação que envolve o fenômeno do Cisne Verde e o mercado de Carbon Credits?

Simplesmente atuando como o agente viabilizador e estratégico de projetos de longo prazo, especialmente os de viés societário, deixando de ser considerado custo e passando a ser tido como investimento para a geração de caixa extra.

O projeto de adentar ao mercado de Carbon Credits é apenas um exemplo de como o parceiro jurídico viabilizador pode atuar.

A construção dos documentos necessários e a composição societária adequada para implementar um projeto de sustentabilidade (como ingressar no mercado de carbono, como viabilizar as licenças de comercialização e como proceder a gestão dos atos e rotinas societárias que formalizam a tomada de decisões sobre os créditos gerados), tudo embasado na legislação aplicável ao tipo de negócio, passa pela atuação de um parceiro jurídico altamente qualificado e com a expertise em enxergar oportunidades.

No exemplo de estratégia “contra” o Cisne Verde escolhida para este artigo, percebe-se claramente o seu duplo benefício: ao estruturar societariamente a empresa para que seja implementada uma política de sustentabilidade ambiental, combate-se o fenômeno Gree Swan através da diminuição da emissão de gases poluentes que importam no chamado “efeito estufa”, colaborando de forma a evitar a catástrofe climática. Ato contínuo, a comercialização dos créditos de carbono trazem ao caixa da empresa montantes extras, antes não perceptíveis, permitindo a realocação destes recursos em políticas de sustentabilidade e de gestão ambiental.

Como resultado, em sentido macro, minimiza-se o risco do negócio e apresenta-se ao investidor maior segurança e potencial imenso para seus investimentos.

É, de fato, um “círculo virtuoso”.

Denis Pimentel Lima | Head da área Societária do LG&P

Sobre o LG&P

Criado em 2009, o LG&P é um escritório de advocacia com mindset voltado para negócios que atende exclusivamente o mercado corporativo, oferecendo soluções jurídicas nas áreas do Direito Tributário, Trabalhista, Empresarial, Societário, Recuperação de Créditos, Digital e M&A, tanto no consultivo, quanto no contencioso.

Sediado em Campinas, o escritório também possui filiais nas cidades de São Paulo e Limeira, e atende clientes de todo o Brasil, nos mais diversos segmentos de mercado. Fundamentado na Jurimetria, o LG&P auxilia seus clientes na administração de suas demandas e na tomada de decisões assertivas, conseguindo assim viabilizar negócios, salvar empresas, enxergar além dos problemas, antecipar direitos e deveres, e aumentar a lucratividade de seus parceiros.

O amplo know-how e os bons resultados que o escritório vem entregando ao longo de mais de 10 anos de atuação, tem despertado cada vez mais o interesse de grandes marcas do mercado, posicionando o LG&P como o parceiro ideal para administrar os assuntos jurídicos de médias e grandes empresas, nacionais e multinacionais.

Dr. Felipe Moraes Martins

Artigos Relacionados

Inscreva-se e receba conteúdos exclusivos com prioridade!